会社を譲り受けたい方へ

「 M&A は財務会計・税務・法律のるつぼ」と表現される様に、その範囲は広く、幅広い知識と能力を必要とします。M&A で失敗しているほとんどのパターンが、自社内で完結しようとすることにあります。税理士法人袖野会計は経営のパートナーとして、後悔せずにM&A を成功に導くためのお手伝いを致します。

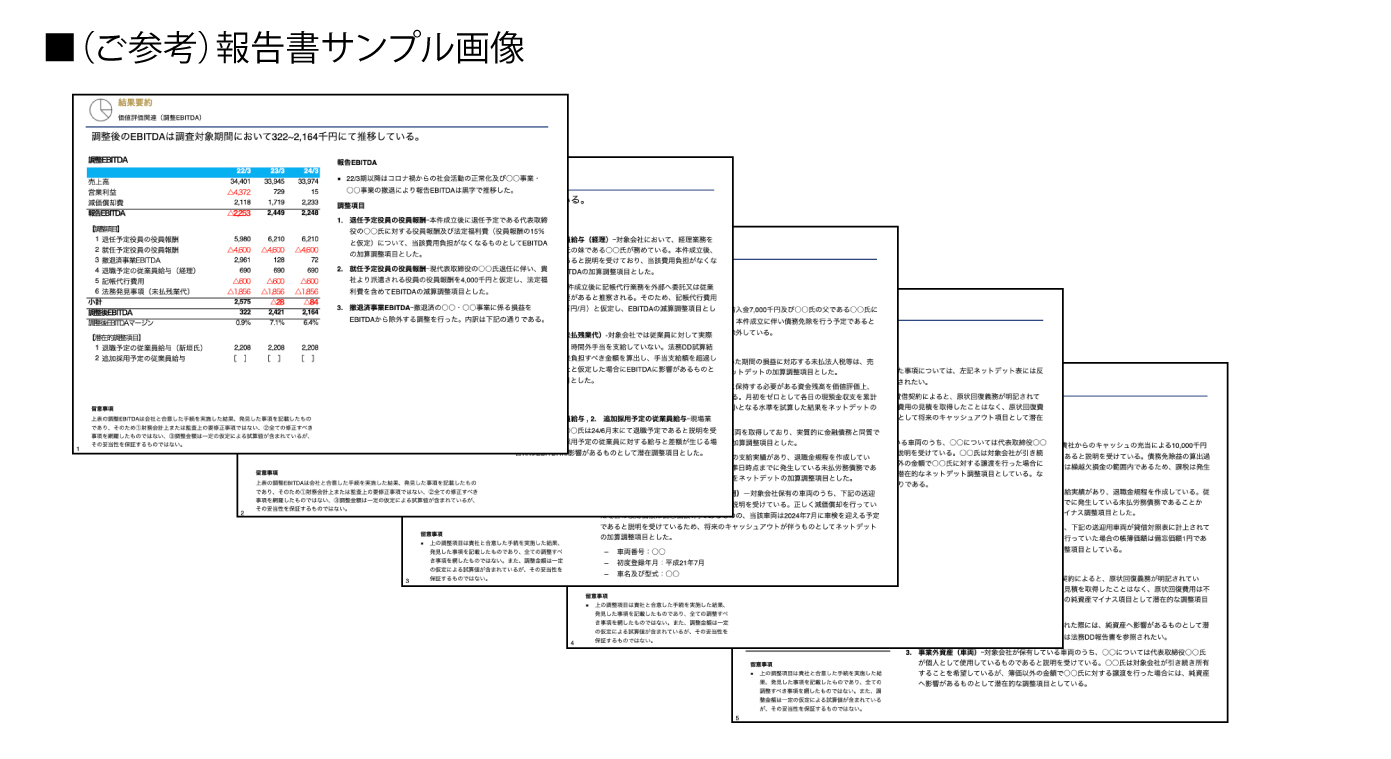

・財務DD(買収監査)

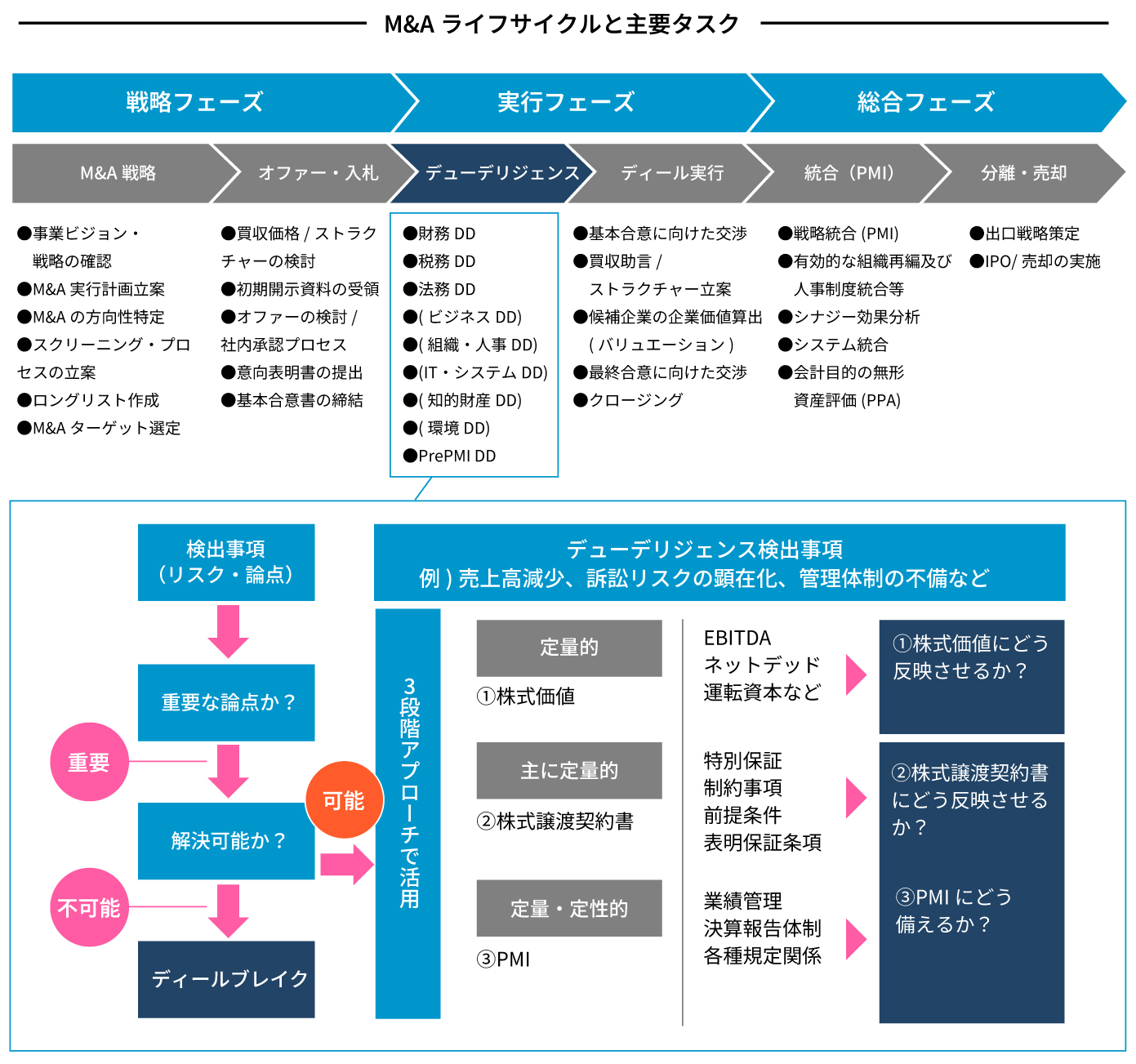

DD(デューデリジェンス)とは、M&A を実行するにあたりリスクや検討すべき論点に関する情報収集を行う手続であり、M&A の交渉の行く末を見定めるための重要なプロセスです。買い手はDD を通じて識別したリスクや論点を株式価値・株式譲渡契約へ反映し、交渉を優位に進めることができます。

・アドバイザリー(買収助言・ストラクチャー立案)

M&A、事業再編などに関して税務・会計の観点からアドバイスを行います。例えばMBO 案件やLBO 案件などにおいて、スクイーズアウト(少数株主排除)並びに買収後の組織再編について何種類かの手法が考えられる場合に、資金調達手法、組織再編手法ごとに税務・会計の推移を分析し、最適な手法をご提案します。

会社を譲りたい方へ

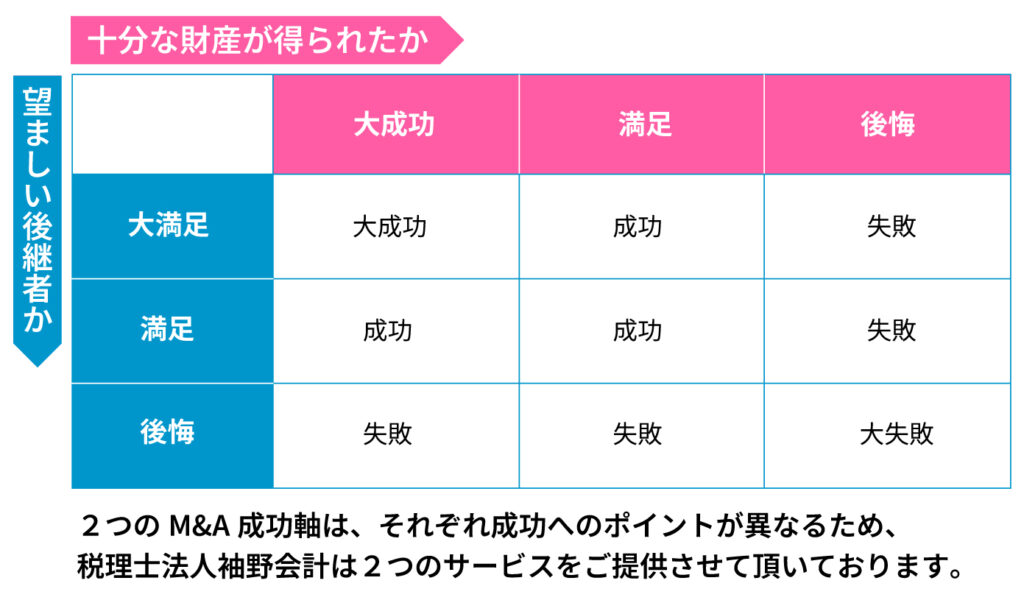

M&A はたった1つの事業を売る、たった1度のチャンスです。失敗は一生の後悔に直結します。私が数多くの中小企業M&A 事例に関与してわかったことは、売り手オーナーが本当に追い求めなければならない成功軸はたった2つの成功軸しかないということです。本当の意味でのM&A の成功は、「財産」と「後継者」が満足のいく水準であることが不可欠です。つまり、以下のような図になります。

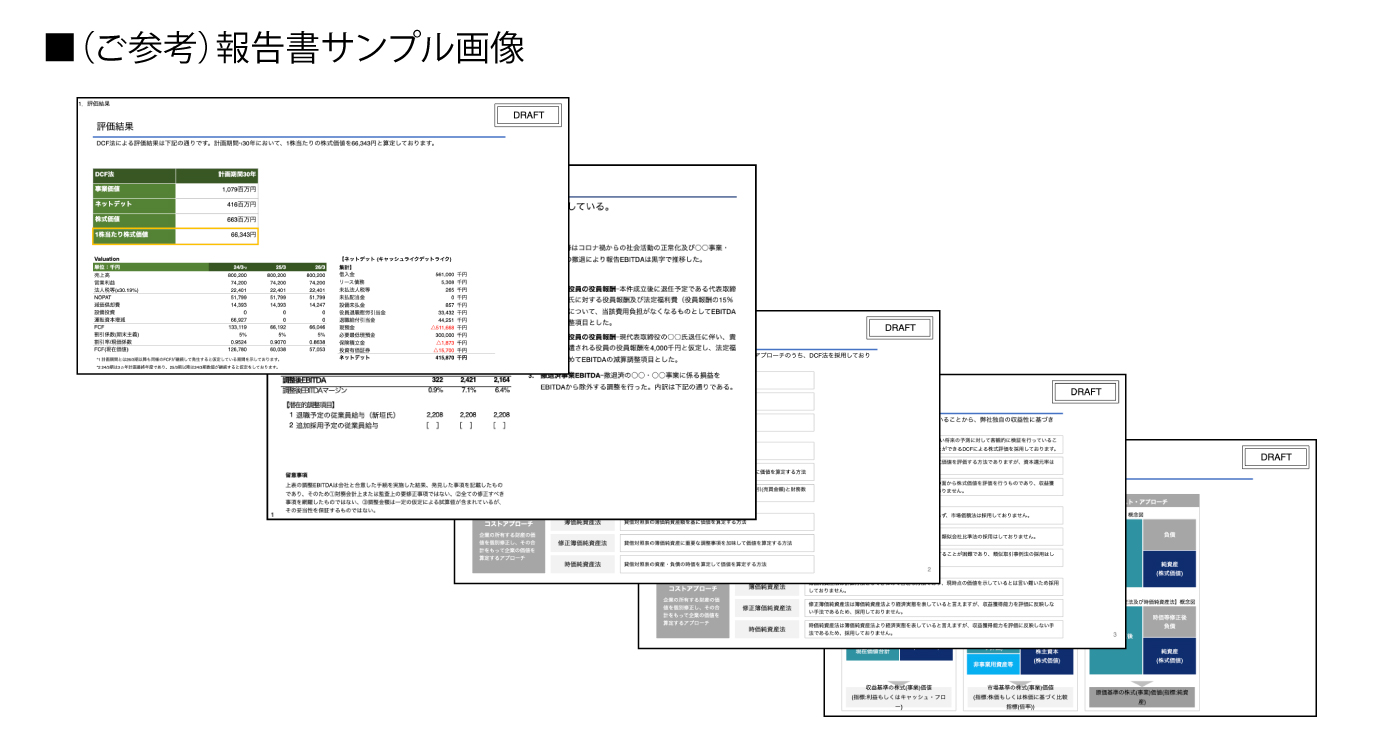

・企業価値評価(バリュエーション)

M&A 価格の特徴は、売り手の成功と買い手の成功が相反する要素になりうるということです。この際に注意すべきことは、売り手はM&A の初心者であることに対して、買い手は熟練者であるということです。M&A 価格面での成功を掴むために売り手としてすべきことは、買い手が対象会社を高く評価してくれるよう誘導することです。つまり、売り手側として買い手に正当な主張ができるよう価値の根拠を提示できるよう準備をしておく必要があり、そのためのご支援を税理士法人袖野会計は行っております。

・アドバイザリー(マッチング支援)

自分がM&A で実現したいお金以外のこと(雇用維持や事業展開など)を実現するには、買い手候補に「M&A 後にどのような事業運営をしたいと思っているのか?」を尋ねることがもっとも確実です。つまり、買い手候補にそれぞれが考える対象会社の「未来図」を考えさせ、一番自分の意に沿う未来図を持っているような買い手を探すお手伝いをさせて頂けますと幸いです。

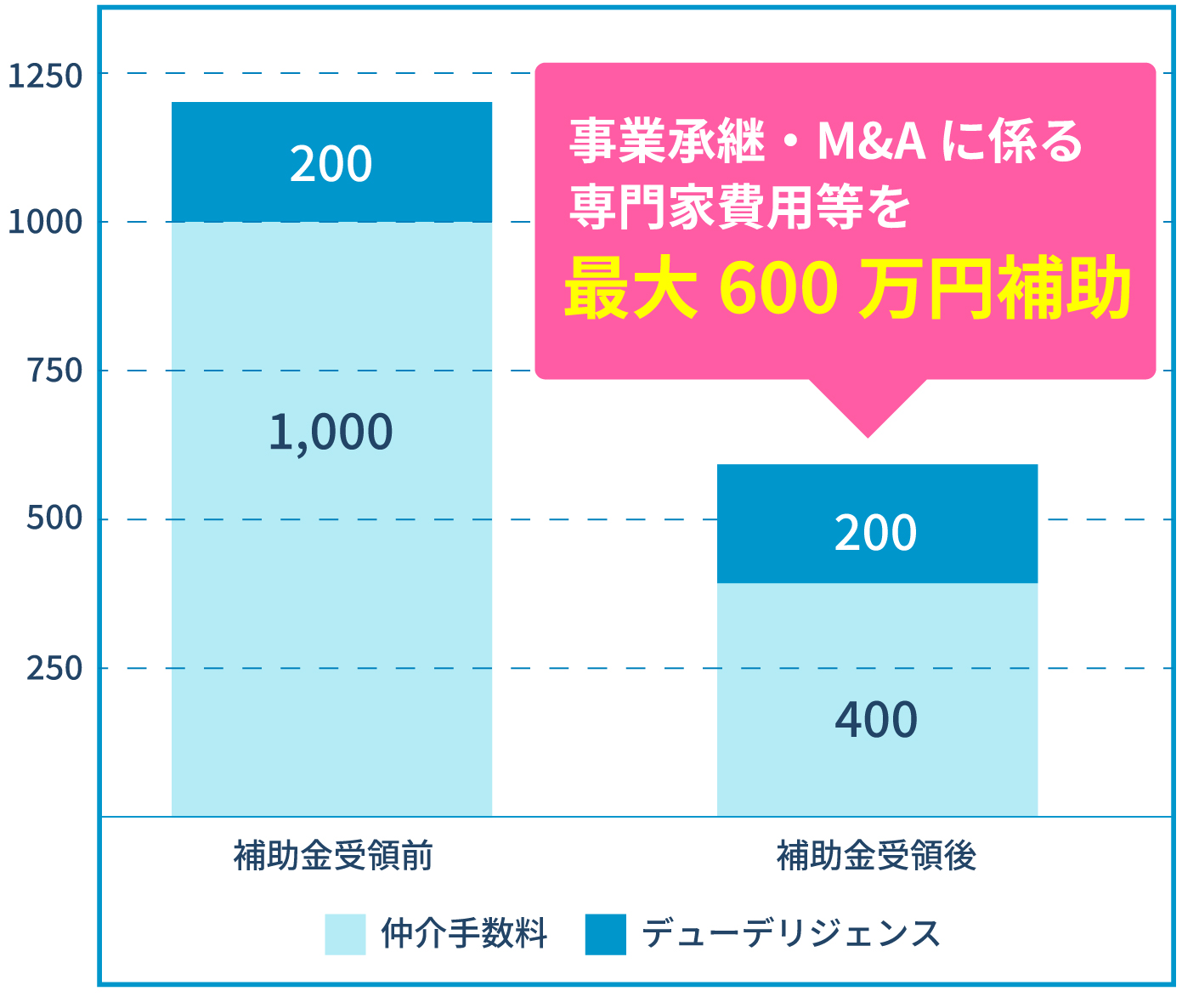

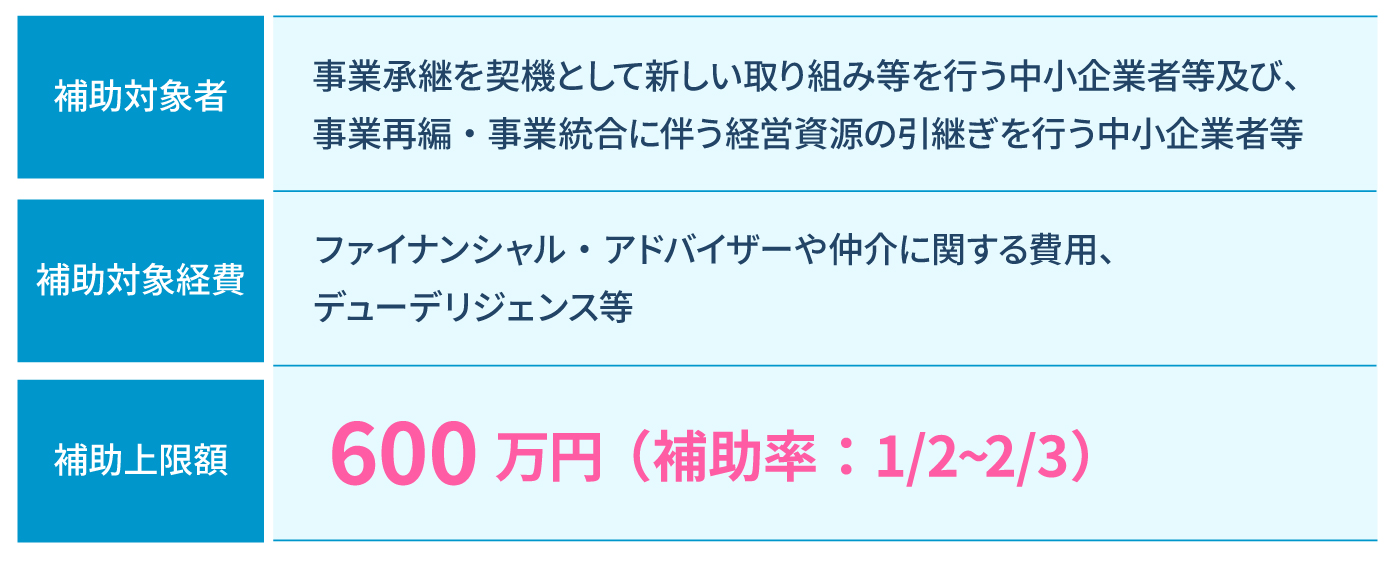

・事業承継・M&A補助金に係る申請支援

事業承継・M&A補助金では、中小企業や小規模事業者が事業再編や事業統合を含む事業承継を行う際に必要な費用の一部を補助します。

税理士法人袖野会計は、事業承継の実現と企業の継続的成長をサポートするため、事業承継・M&A補助金の申請支援を行っております。

例):仲介会社への仲介手数料1,000 万円、デューデリジェンス費用200 万円の場合